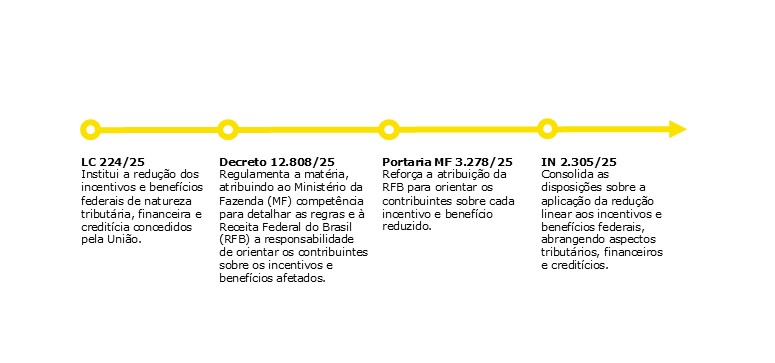

No fim de dezembro de 2025, o Projeto de Lei Complementar 128/25 (PLP 128/25) foi convertido na Lei Complementar 224/25 (LC 224/25). Na sequência, sobreveio sua regulamentação por meio do Decreto 12.808/25, complementada posteriormente pela Portaria MF 3.278/25 e pela Instrução Normativa RFB 2.305/25 (IN 2.305/25).

Em conjunto, os quatro normativos estabelecem diretrizes para a redução dos incentivos e benefícios federais de natureza tributária, financeira e creditícia, aplicáveis exclusivamente no âmbito da União, com impactos importantes tanto para pessoas físicas quanto para pessoas jurídicas.

Neste artigo, destacamos as principais diretrizes sobre a concessão e a redução de benefícios e incentivos fiscais trazidas pelos normativos mencionados.

Sequência e tema dos normativos

Concessão ou alteração de novos benefícios e incentivos fiscais

A LC 224/25 estabelece que projetos de lei que concedam, ampliem ou prorroguem incentivos ou benefícios tributários, inclusive diferimentos de tributos (exceto aqueles que impliquem a postergação do pagamento do tributo), em geral, devem apresentar:

- estimativa do número de beneficiários;

- prazo de vigência limitado a cinco anos (salvo benefícios vinculados a investimentos de longo prazo);

- metas de desempenho objetivas e mensuráveis nas dimensões econômica, social e ambiental;

- impacto na redução das desigualdades regionais, quando aplicável; e

- mecanismos de transparência, monitoramento e avaliação dos resultados em relação às metas estabelecidas.

Reduções – abrangência

A LC 224/25 prevê também a redução de incentivos e benefícios aplicáveis a tributos federais (PIS, Cofins, IRPJ, CSLL, IPI, II e contribuição previdenciária), desde que estejam discriminados no demonstrativo de gastos tributários a que se refere o § 6º do art. 165 da Constituição Federal (CF/88) anexo à Lei Orçamentária Anual (LOA) de 2026 ou tenham sido instituídos por meio dos seguintes regimes:

- lucro presumido;

- Regime Especial da Indústria Química (Reiq);

- crédito presumido de IPI;

- crédito presumido de PIS e Cofins para diversos setores, de acordo com a Nomenclatura Comum do Mercosul (NCM) aplicável – como transporte rodoviário regular de passageiros intermunicipal (exceto metropolitano) e interestadual, mercadorias de origem animal ou vegetal, farinhas e óleos vegetais, produtos farmacêuticos, cítricos e café;

- redução a zero das alíquotas de PIS e Cofins, inclusive na importação, para vendas internas de produtos agropecuários e agrícolas, conforme NCM aplicável – como adubos ou fertilizantes, sementes e mudas, farinhas, grumos, sêmolas, grãos esmagados ou em flocos, massas alimentícias e carnes bovina, suína, ovina, caprina e de aves; e

- redução das alíquotas de PIS e Cofins para nafta petroquímica destinada à produção ou formulação de gasolina ou diesel.

Reduções – sistema padrão de tributação

Em relação à redução dos incentivos e benefícios tributários, de acordo com a LC 224/25, o sistema padrão de tributação a ser considerado é:

- IRPJ e CSLL – as normas que disciplinam a tributação pelo lucro real, sem aplicação de descontos ou benefícios tributários.

- IPI – as normas que estabelecem a aplicação das alíquotas constantes da Tabela de Incidência do Imposto sobre Produtos Industrializados (Tipi), desconsideradas reduções de qualquer natureza previstas nas Notas Complementares da Tipi.

- PIS e Cofins – as normas que estabelecem a aplicação sobre a receita das seguintes alíquotas:

- 0,65% e 3%, no regime de apuração cumulativa; ou

- 1,65% e 7,6%, no regime de apuração não cumulativa.

- PIS-Importação e a Cofins-Importação – as normas que estabelecem a aplicação sobre a base de cálculo prevista no art. 7º da Lei 10.865/04, das seguintes alíquotas:

- 1,65% e 7,6%, no caso de importação de serviços; ou

- 2,1% e 9,65%, no caso de importação de bens.

- II: as normas que estabelecem a aplicação das alíquotas constantes da Tarifa Externa Comum (TEC) ou de alíquotas alteradas com base no § 1º do art. 153 da CF/88.

- contribuição previdenciária: as normas que estabelecem como base de cálculo o total da remuneração paga ou creditada, a qualquer título, no decorrer do mês, aos segurados empregados, empresários, trabalhadores avulsos e autônomos prestadores de serviços.

Reduções – formas de implementação

A LC 224/25 prevê, ainda, que a redução será implementada cumulativamente da seguinte forma:

- Isenção e alíquota zero – aplicação de alíquota correspondente a 10% da alíquota do sistema padrão de tributação. Ressalta-se que as alíquotas instituídas em substituição às isenções não poderão ser alteradas pelo Poder Executivo federal. Além disso, nos termos do § 7º do art. 4º da LC, a aplicação dessa alíquota adicional não confere ao adquirente de bens ou serviços o direito à apropriação de créditos. De acordo com a legislação em vigor, a apropriação desses créditos seria proibida devido à isenção ou à alíquota zero.

- Alíquota reduzida – aplicação de alíquota correspondente à soma de 90% da alíquota reduzida e 10% da alíquota do sistema padrão de tributação.

- Redução de base de cálculo – aplicação de 90% da redução da base de cálculo prevista na legislação específica do benefício.

- Crédito financeiro ou tributário, incluído crédito presumido ou fictício – aproveitamento limitado a 90% do valor original do crédito, cancelando-se o valor não aproveitado. Salienta-se que a nova regra não se aplica aos créditos já escriturados ou cujo direito à escrituração tenha sido adquirido até 31 de dezembro de 2025.

- Redução de tributo devido – aplicação de 90% da redução do tributo prevista na legislação específica do benefício.

- Regimes especiais ou favorecidos opcionais em que os tributos são cobrados como porcentagem da receita bruta – elevação em 10% da porcentagem da receita bruta.

- Regimes de tributação em que a base de cálculo seja presumida – acréscimo de 10% nos percentuais de presunção.

Para pessoas jurídicas tributadas com base no lucro presumido, a LC 224/25 dispõe que deverá ser aplicado um acréscimo de 10% aos percentuais de presunção previstos na legislação do IRPJ e da CSLL. Esse acréscimo incidirá exclusivamente sobre a parcela da receita bruta total que exceder R$ 5 milhões no ano-calendário, observando-se:

- a aplicação proporcional do limite em cada período de apuração, com possibilidade de ajuste nos períodos subsequentes do mesmo ano-calendário; e

- a aplicação proporcional do acréscimo às receitas de cada atividade.

Limitação global

Foi estabelecida uma limitação do valor total dos incentivos e benefícios tributários. Se o valor total ultrapassar 2% do PIB, fica proibida a concessão, ampliação ou prorrogação de incentivos e benefícios tributários.

Exceções

De acordo com o § 8º do art. 4º da LC 224/25, a redução dos incentivos e benefícios não se aplica a:

- suspensão do imposto em que se verifique apenas um diferimento temporal no recolhimento do tributo;

- Zona Franca de Manaus e Áreas de Livre Comércio;

- alíquota zero da cesta básica nacional concedida pela Lei Complementar 214/25 (LC 214/25);

- Prouni;

- Minha Casa, Minha Vida;

- Contribuição Previdenciária sobre a Receita Bruta (CPRB);

- imunidades constitucionais;

- benefícios relativos à política industrial para o setor de tecnologias da informação e comunicação e para o setor de semicondutores;

- benefícios concedidos por prazo determinado a contribuintes que já tenham cumprido condição onerosa para sua fruição;

- benefício fruído por pessoa jurídica sem fins lucrativos;

- alíquotas ad rem;

- compensações fiscais pela cessão de horário gratuito; e

- tratamento diferenciado e favorecido para as microempresas e para as empresas de pequeno porte.

Apoio aos contribuintes

Nos termos do §9º do art. 4º, a Receita Federal do Brasil (RFB) disponibilizará um canal prioritário de atendimento para orientar os contribuintes sobre a aplicação da legislação, incluindo as exceções à redução linear dos benefícios. Esse atendimento ocorrerá por meio do serviço Receita Soluciona, instituído pela Portaria RFB 446/24.

Vigência

De acordo com a alínea "a" do inciso I do art. 14 da LC 224/25, nos casos que possam resultar em aumento de carga tributária, a aplicação da lei ocorrerá a partir do primeiro dia do quarto mês subsequente à sua publicação – ou seja, a contar de 26 de dezembro de 2025 –, em respeito ao princípio da anterioridade nonagesimal.

As demais mudanças trazidas pela LC 224/25 entraram em vigor em 1º de janeiro de 2026.

O art. 3º da Portaria MF 3.278/25 estabelece que as reduções dos incentivos e benefícios relativos ao IRPJ e ao II serão implementadas a partir de 1º de janeiro de 2026, enquanto as reduções aplicáveis aos demais tributos terão início em 1º de abril de 2026. Ressalta-se que a IN 2.305/25 também reconhece a necessidade de obedecer a anterioridade nonagesimal para outros tributos, além do IRPJ e do II.

Pontos de atenção

É importante destacar que os limites de abrangência da LC 224/25 suscitam dúvidas interpretativas. A definição exata dos incentivos e benefícios não alcançados pela redução é objeto de discussões. É recomendável, portanto, uma análise detalhada, para identificar quais regimes permanecem preservados e quais poderão sofrer ajustes conforme os critérios de limitação e redução previstos.

A aparente proibição ao aproveitamento de créditos da alíquota correspondente a 10% nos casos de isenção e alíquota zero também suscita dúvidas, em especial, considerando as operações de importação (regidas pela Lei 10.865/04) e o princípio da não cumulatividade do PIS, Cofins e IPI.

As novas regras não se aplicam automaticamente à Contribuição sobre Bens e Serviços (CBS) e ao Imposto sobre Bens e Serviços (IBS), instituídos pela Reforma Tributária, já que esses tributos têm regulamentação própria.

A nova legislação trata especificamente da redução de benefícios vinculados aos tributos federais atuais (como PIS/Cofins, IPI, II, IRPJ) ainda que considerados na LOA, não fazendo qualquer referência à Emenda Constitucional 132/23 (EC 132/23), nem à LC 214/25.

Nosso time tributário está preparado para assessorar os clientes durante todo o período de adaptação, oferecendo suporte técnico e jurídico para implementação das mudanças decorrentes das novas regras tributárias.